Какой срок оплаты чека самозанятого?

Согласно данным ФНС, к концу 2022 года в России около 6,5 млн человек зарегистрировались как самозанятые. Предположительно, к концу 2023 года их количество достигнет 9-10 млн. Вне зависимости от того, какие работы они выполняют и сотрудничают ли с физическими или юридическими лицами, в качестве подтверждения того, что деньги ими получены, они должны выдавать чеки.

Какие чеки могут использоваться

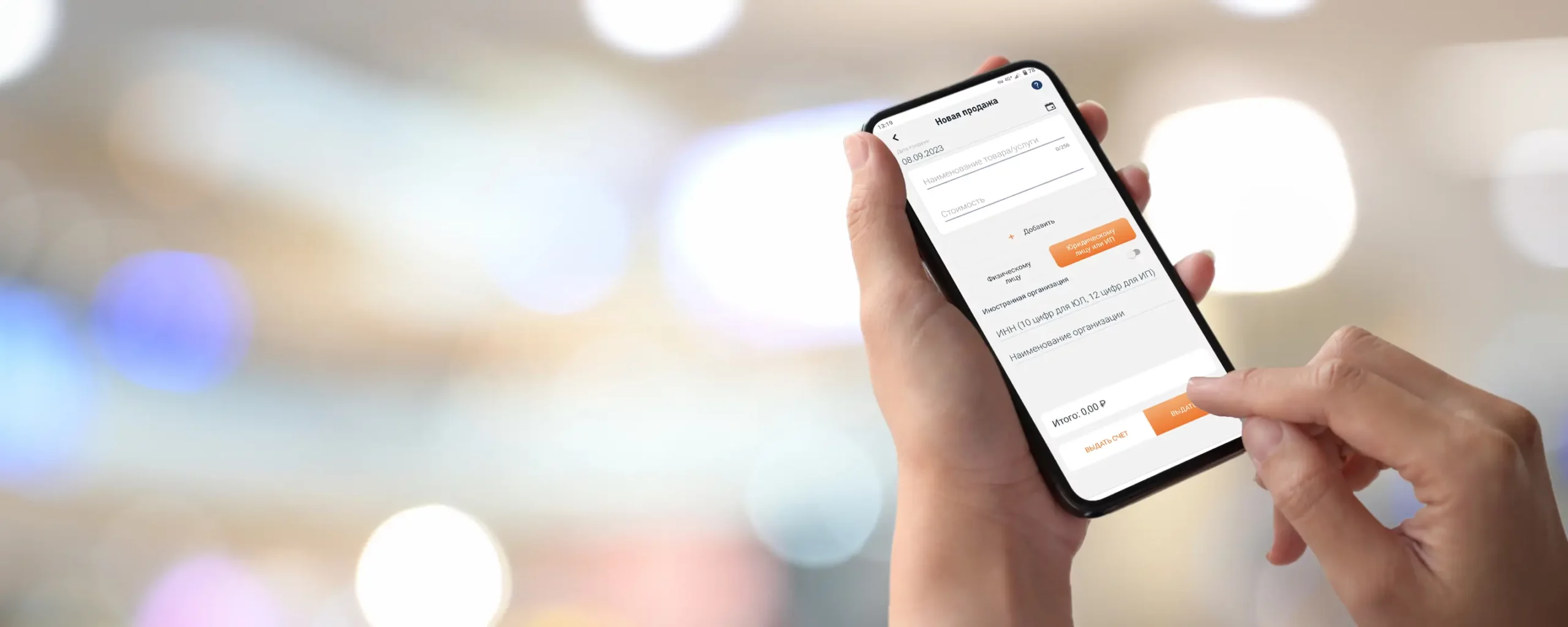

Сделать чек можно в приложении «Мой налог». То, как выглядит чек самозанятого, определяет ФНС. Документ оформляется в электронной форме, после чего исполнитель может отправить его покупателю или заказчику в мессенджер либо переслать по электронной почте. Еще один способ получить электронный чек — считать QR-код из приложения.

Также законодательство РФ позволяет использовать бумажные чеки. В этом случае фрилансер распечатывает их и передаёт покупателю или заказчику удобным для него способом.

Когда надо выдавать чек

Есть базовый принцип: самозанятый должен сформировать и отправить чек в момент расчёта. Но это не всегда возможно, поэтому учитывается способ передачи денег.

Если для оплаты использовались наличные деньги, чек формируется и передаётся заказчику сразу же. Сроки выдачи чека самозанятого при безналичной оплате определяются иначе. Если товары или услуги независимого исполнителя оплачиваются безналичным способом, он должен сформировать чек и направить его организации или ИП не позднее 9 числа месяца, следующего за тем, в котором проводилась оплата.

Также возможен вариант, при котором самозанятый сначала оформляет чек, а затем юридическое лицо проводит оплату. В этом случае исполнитель может ориентироваться на дату оплаты, указанную в договоре.

В приложении «Мой налог» есть функция, позволяющая сформировать чек задним числом. Но и в этом случае при расчёте налога сумма, которая в нём указана, будет учтена уже в следующем налоговом периоде.

Срок формирования чека самозанятого после оплаты в иностранной валюте определяется иначе. Документ необходимо сформировать в день поступления средств. При этом сумма пересчитывается в рублях, используется курс ЦБ РФ на этот день.

В какой срок нужно получить чек от самозанятого

Физические и юридические лица должны получать чеки от исполнителей:

- при оплате наличными — сразу после расчёта;

- при оплате безналичным способом, в том числе банковским переводом, — не позднее 9 числа месяца, следующего за тем, в котором сделана оплата.

Если самозанятый нарушит сроки выставления чеков, его, в соответствии со ст.129.13 НК РФ могут оштрафовать. При первом нарушении штраф составит 20% от суммы расчёта, но не менее 200 рублей. Если независимый исполнитель повторно не отправит чеки вовремя в течение 6 месяцев после предыдущего нарушения, штраф увеличится до 100% от суммы расчёта.

Можно проверить чек самозанятого на сайте налоговой. Достаточно отсканировать QR-код, который в нём содержится. Если он подлинный, откроется страница на сайте nalog.ru. Если страница не открывается или вы видите сообщение об ошибке, чек недействителен.

Возможные ошибки в чеках

Есть вероятность, что при оформлении чека самозанятый допустит ошибку. Бывает так, что неверно указываются сумма оплаты, ИНН заказчика, наименование организации, с которой работает фрилансер. Оказанная услуга тоже может быть сформулирована некорректно.

Все подобные ошибки можно исправить. Для этого в приложении «Мой налог» предусмотрена функция аннулирования чека — о ней мы расскажем далее.

Реквизиты чека от самозанятого

Что писать в чеке самозанятому при оказании услуг? Требования к чекам самозанятых установлены в п. 6, ст. 14 422-ФЗ. В них, в частности, указываются следующие реквизиты:

- наименование документа;

- уникальный идентификационный номер чека;

- форма налогообложения НПД;

- ФИО и ИНН исполнителя;

- дата и время платежа;

- наименование товара или услуги;

- сумма расчётов в рублях.

Если чек выдаётся юридическому лицу или ИП, в нём также указывается ИНН организации.

Оформление чека

Как самозанятому оформить чек? В приложении «Мой налог» при выставлении чека необходимо заполнить форму с обязательными полями. В поле «Наименование товара/услуги» надо вписать название услуги или её конечный результат. Здесь не нужно указывать данные договора, чью-либо должность или информацию, не имеющую отношения к поставленной перед самозанятым задаче. В поле «Стоимость» требуется проставить сумму вознаграждения в рублях. В случае сотрудничества с компанией дополнительно необходимо указать ИНН и наименование этой организации.

Аннулирование чека

Как аннулировать чек самозанятому? Плательщик НПД может аннулировать чек по следующим причинам:

- если некорректно указал какие-либо сведения;

- в случае возврата денежных средств, полученных в счёт оплаты товаров или услуг.

Для этого нужно войти в приложение «Мой налог», открыть список чеков, выбрать тот, который надо аннулировать, и выбрать соответствующую функцию. При аннулировании обязательно указывается причина. После этого необходимо вернуть средства или сформировать новый чек. Заказчик в свою очередь также должен внести соответствующие изменения в свою отчётность.

В законодательстве нет ограничений по срокам аннулирования чеков.

Как принять в расходы услуги самозанятых

Сначала предполагалось, что для этого достаточно только чека. Именно такие разъяснения содержатся в письме ФНС от 20.02.2019 №СД-4-3/2899.

Но через некоторое время последовали уточнения. ФНС в письме от 30 октября 202 года №АБ-4-20/17902 дополнительно указала, что, помимо чека, необходимы иные документы, подтверждающие факт оказания услуг. Это могут быть договор и акты выполненных работ.

На каких счетах учитывать расходы на самозанятых

Ответ на этот вопрос зависит от того, какие услуги оказывал самозанятый. Если это расходы с формулировкой «Оказаны услуги физлицом — плательщиком НПД», их можно отнести на следующие счета:

- 20 «Основное производство»;

- 25 «Общепроизводственные затраты»;

- 26 «Общехозяйственные затраты»;

- 44 «Расходы на реализацию»;

- 91.02 «Прочие расходы».

Если организация или ИП купили у фрилансера товары либо материалы, такие расходы относятся к категории «Поставленные товары, материалы, основные средства или НМА физлицом — плательщиком НПД». Их учитывают на одном из перечисленных ниже счетов:

- 08 «Вложения во внеоборотные активы»;

- 10 «Материалы»;

- 41 «Товары».

Контроль со стороны налоговых органов

ФНС контролирует деятельность самозанятых. Штраф за нарушение порядка и сроков фиксации дохода — это не единственная проблема, с которой может столкнуться исполнитель. Налоговая имеет право выставить ему требование о выставлении чека, уплате налога и штрафа и передаче чека покупателю или заказчику, если на дату заключения договора у него был действующий статус плательщика НПД. Это объясняется тем, что для организаций и ИП, сотрудничающих с самозанятым, чеки являются важными отчётными документами. При их отсутствии заказчику могут доначислить налоги и пеню. Также возможна переквалификация договора ГПХ в трудовой.

Итоги

Самозанятые обязаны выдавать чеки физическим и юридическим лицам, чтобы подтвердить получение денежных средств за товары и услуги. Форму чека устанавливает ФНС, а оформить его можно в приложении «Мой налог». Чеки оформляются в электронном или бумажном виде. Законодательство РФ устанавливает сроки выдачи чеков, при нарушении этих сроков исполнителя могут оштрафовать.