Как закрыть самозанятость?

Иногда возникают ситуации, когда самозанятый может прекратить свою профессиональную деятельность. Причём сделать это вправе не только сам плательщик налога на профессиональный доход, но и налоговая служба (в принудительном порядке). Как закрыть самозанятость зарегистрированных физических лиц по собственному желанию, без рисков и последствий? И можно ли перестать быть самозанятым в любой момент?

Давайте разбираться.

Какие могут быть причины закрытия самозанятости?

Закрыть самозанятость в принудительном порядке может налоговая служба. Такое случается, когда плательщик НПД (налога на профессиональный доход) нарушил требования специального налогового режима.

В случае обнаружения нарушений ФНС имеет право лишить физлицо статуса плательщика НПД. Процедура будет проведена без участия самозанятого. Его впоследствии проинформируют о смене статуса.

Физлицо может также самостоятельно отключить самозанятость. Сделать это можно по собственной инициативе, в любой момент.

Поводом для отказа от специального режима налогообложения могут стать следующие причины:

- желание прекратить или сменить деятельность;

- желание перейти на другой налоговый режим.

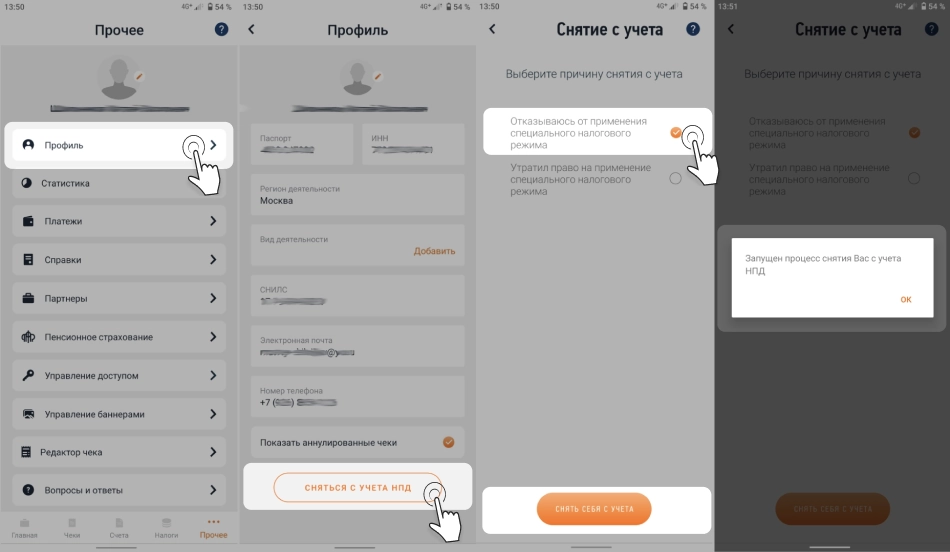

Как закрыть самозанятость физических лиц через «Мой налог»?

Алгоритм процедуры закрытия через приложение «Мой налог»:

- Необходимо найти вкладку «Прочее» и открыть раздел «Профиль», после чего кликнуть на опцию «Снятие с учета НПД».

- Далее потребуется уточнить причину закрытия самозанятости.

- Потом нужно будет подтвердить заявку и дождаться письма о закрытии самозанятости, которое придёт прямо в приложении.

При этом у вас останется доступ в личный кабинет приложения «Мой налог». Вы сможете воспользоваться им, чтобы погасить задолженность по налоговым отчислениям или восстановить свой статус плательщика НПД.

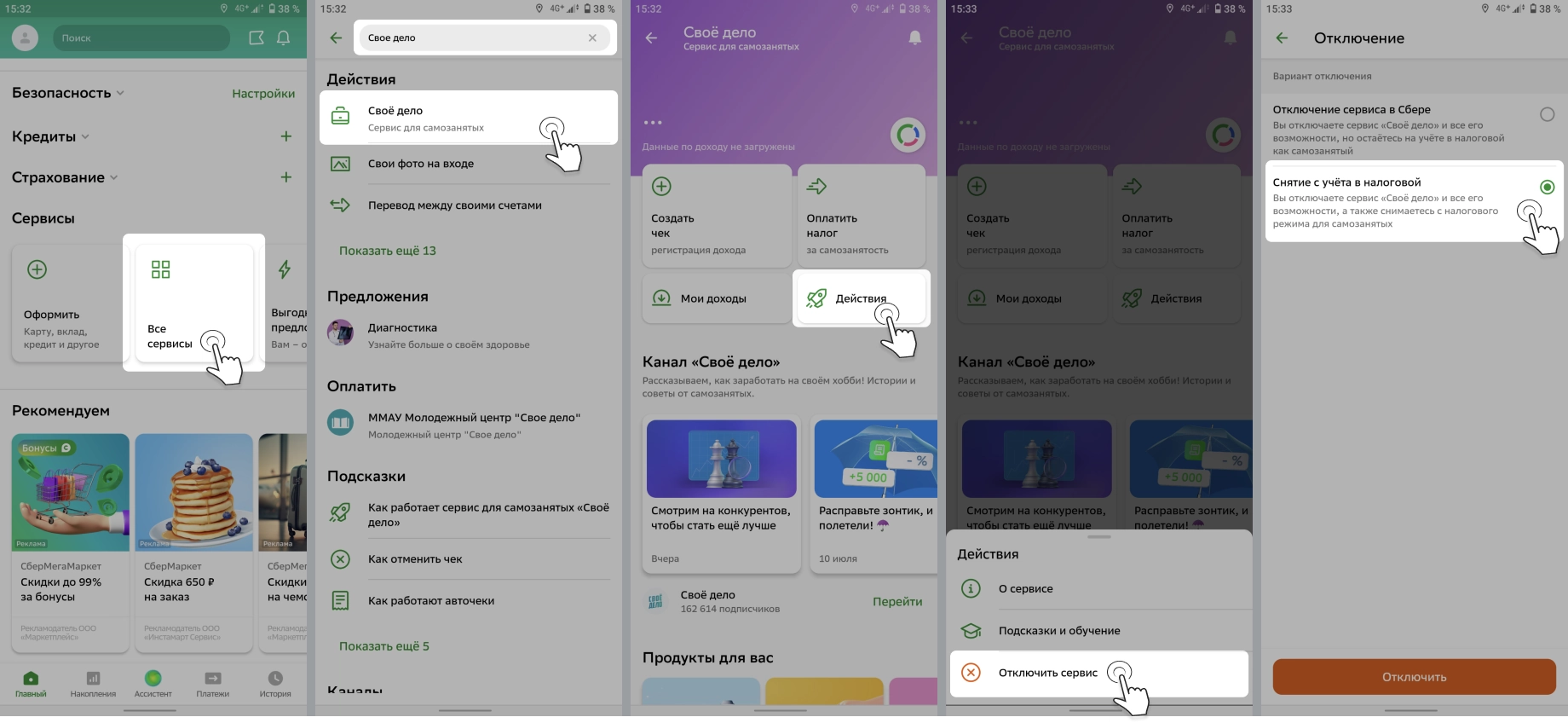

Как закрыть самозанятость через Сбербанк?

Использование приложения «Сбербанк онлайн» подразумевает следующий порядок действий:

- Внизу главного экрана нужно будет найти раздел «Сервисы».

- Потом понадобится открыть вкладку «Своё дело» и выбрать там пункт «Настройки».

- Затем следует кликнуть на опцию «Отключить сервис».

- После этого нужно выбрать пункт «Снятие с учёта в налоговой».

После выполненных действий приложение «Сбербанк онлайн» пришлёт уведомление о снятии с учёта в налоговой службе.

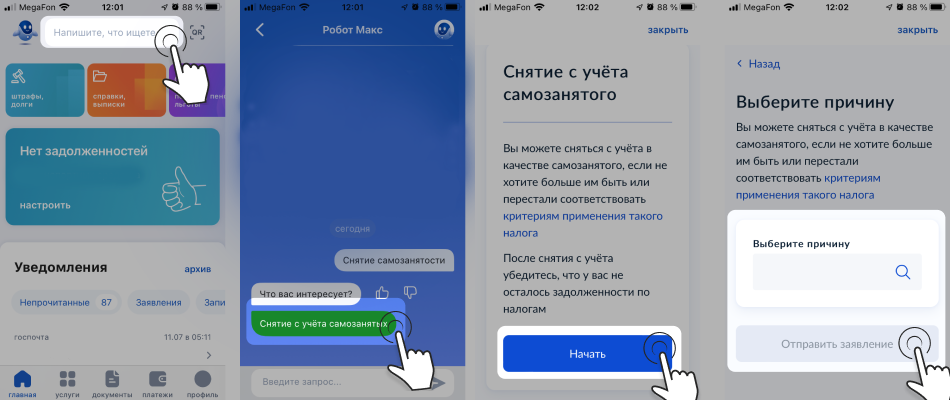

Как закрыть самозанятость через «Госуслуги»?

Есть ещё один способ отказаться от самозанятости — через портал «Госуслуги».

После авторизации на сайте «Госуслуги» потребуется выполнить следующие действия:

- В поисковой строке ввести запрос «снятие с учёта самозанятых».

- Бот выдаст ссылку, по которой нужно перейти.

- В появившейся форме надо будет указать причину отказа от специального налогового режима.

- После этого останется кликнуть на «Отправить заявление».

Когда самозанятого снимает с учёта налоговая служба?

Что будет, если за год самозанятый заработает больше 2,4 млн рублей? Он утратит возможность пользоваться преимуществами статуса плательщика НПД до конца календарного года, но сам статус он не потеряет.

Налоговая служба может снять самозанятого с учёта без его ведома в следующих ситуациях:

- реализация продукции стороннего производителя;

- работа по добыче полезных ископаемых;

- производство и продажа продукции, которая подлежит акцизу;

- работа по запрещённым для самозанятых видам деятельности;

- нарушения по другим критериям (например, наём сотрудников).

Нужно ли сохранять статус плательщика НПД, если у самозанятого нет дохода?

Многих плательщиков НПД мучает вопрос: если оформить самозанятость и не работать, что будет? Ничего. Если нет доходов, то и налоги платить не нужно.

Самозанятому не надо сниматься с учёта в налоговой службе, если у него по какой-то причине нет заказов. Физлицо может сохранять статус плательщика НПД, несмотря на отсутствие доходов. При продолжении профессиональной деятельности и появлении доходов самозанятый продолжит платить льготный налог, ориентируясь на проведённые чеки.

Можно ли убрать статус самозанятого на время?

Специальный налоговый режим можно временно отключить. Например, при отсутствии доходов или для перехода на другой режим налогообложения. При необходимости статус плательщика НПД через какое-то время можно будет вернуть.

Повторная регистрация самозанятости

Повторная регистрация самозанятости возможна при отсутствии у физлица задолженностей по налоговым выплатам и пеням. В противном случае физическому лицу будет отказано в регистрации.

Налоговый вычет в размере 10000 рублей при повторной регистрации плательщику НПД не положен. Но если самозанятый до снятия с учёта не успел использовать весь налоговый вычет, то при повторной регистрации у него будет такая возможность. Остаток налогового вычета рассчитывать не понадобится — он автоматически появится в приложении «Мой налог» при повторной регистрации.

Последствия снятия с учёта

Закрытие самозанятости может иметь следующие последствия:

- Невозможность использовать налоговый вычет при применении режима ИП на НПД.

- Обязательства своевременно уплатить налог с полученных ранее доходов.

- Необходимость пересчёта налога за отчётный период по другой ставке (такая мера возможна при нарушении физлицом требований специального налогового режима).

Риски сотрудничества с физлицами, утратившими статус плательщика НПД

Для бизнеса есть риск, что самозанятые исполнители могут лишиться статуса плательщика НПД и не предупредить об этом заказчика. Если юрлицо при этом отправит исполнителю деньги за выполненную работу, то впоследствии могут быть неприятности с налоговой службой. ФНС может выставить заказчику штраф: тогда придётся ещё и доплачивать НДФЛ и страховые взносы за исполнителя.

Заказчики услуг смогут оградить себя от подобных рисков, проверяя статус самозанятого перед каждой выплатой.

Заключение

Самозанятость — удобный налоговый режим, который подразумевает простое и быстрое открытие и закрытие. При необходимости можно приостановить деятельность и легко её восстановить. При отсутствии доходов налоги платить не понадобится.

Платформа Qugo позволяет сократить риски и оптимизировать работу с самозанятыми. Платформа экономит заказчикам время и автоматизирует процессы взаимодействия бизнеса с исполнителями: электронный документооборот, безопасные сделки, проверки статуса и выплаты исполнителям.